2021-03-16 14:50:31Source:瞪羚社Views:486

荣昌生物去年创下了当年全球最大规模生物医药IPO记录,如今距离香港上市不足4个月,3月2日又传出公司与华泰联合证券签署辅导协议,正式启动A股二次上市。

3月12日,荣昌生物宣布泰它西普获NMPA批准上市,用于“自身抗体阳性的系统性红斑狼疮(SLE)成年患者”的治疗。

截止周五收盘,荣昌生物报收548.13亿港元市值(对应460亿人民币),距离发行市值296.84亿港元,上市来涨幅高达85%。

那么叠加即将A+H上市、重磅品种获批双重利好的荣昌生物,是否具备成长为千亿市值药企的潜力?我们不妨来跟踪一下。

一、泰它西普国内获批上市,有望成长为百亿级的重磅品种

系统性红斑狼疮(SLE)一直以来都是国际医学要解决的难题,这个领域有着巨大未被满足的临床需求,泰它西普是60多年来首款在中国获批上市的治疗SLE国产创新药,治疗效果优异,有望填补全球治疗空白。过去60年里,美国FDA仅批准过一款治疗系统性红斑狼疮的药物-GSK的贝利木单抗。

系统性红斑狼疮(SLE)是红斑狼疮中最严重的类型,目前全球SLE患病人口约为770万人,预计到2030年将达到860万人。在中国,SLE患者约为100万。

作为过去SLE唯一治疗药物的贝利木单抗,2019年已于国内获批上市,当年全球销售额约为7.83亿美元。值得注意的是,目前贝利木单抗在美国的年度治疗费用约为4.2万美元,中国的年度治疗费用约为15万元,在患者援助项目下,年度治疗费用可降至8万元。

对比全球唯一治疗药物贝利木单抗,尽管泰它西普没有与贝利木单抗进行头对头试验,但在临床数据上,泰它西普治疗SLE的整体效果均优于贝利木单抗。

早前有小道消息传出,泰它西普定价每只2500,一周注射两只,年均治疗费用为24万人民币,这个消息定价明显高于贝利木单抗。

而荣昌生物董事长及执行董事王威东曾公开表示:“旗下医治红斑狼疮药物泰它西普的定价,会视乎病患的支付能力,及参考竞争对手的定价标准而定,将争取该药品纳入国家的医保目录。”

据中金预计,荣昌生物将在2023年实现盈亏平衡,泰它西普销售额将在2034年达到97.9亿元人民币的销售峰值。

另外,目前国内的视神经脊髓炎频谱系疾病(NMOSD)及类风湿性关节炎(RA)适应症和美国SLE适应症的三期临床都已经在进行中,后期中美两地上市和国内适应症的拓宽也会加速泰它西普的放量。

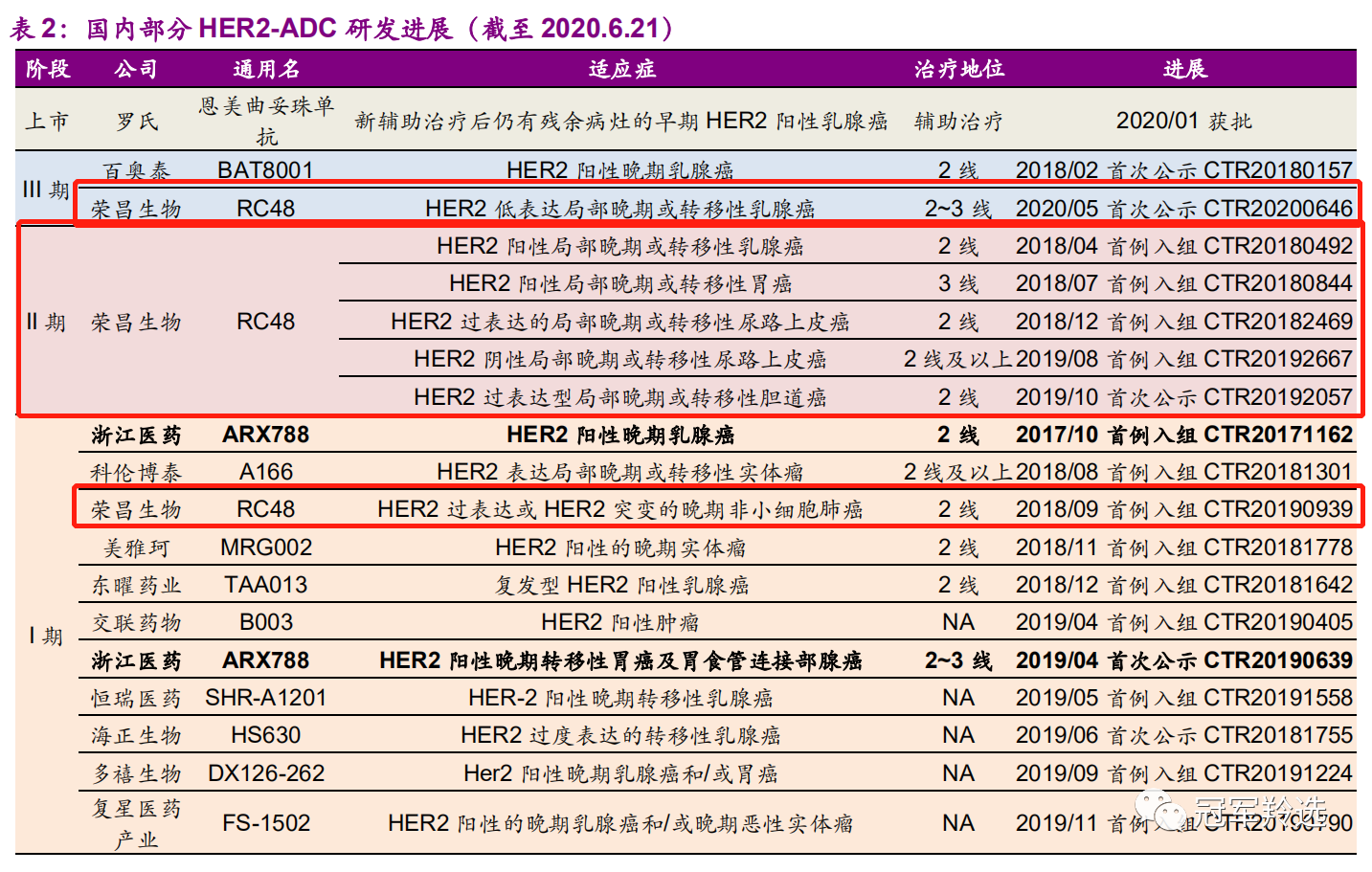

二、竞争异常的ADC研发竞赛中,众多机构为何独抢荣昌生物的份额?

早在荣昌生物港股IPO之前,前两轮融资份额已呈现“抢破头”的状态,好像也就是在荣昌IPO后,整体市场对于ADC管线的价码估价也是水涨船高,研发赛道也随即变得拥挤。为何荣昌生物依然是受到一级机构和二级市场资金的青睐?

从全球视角来看,Immunomedics和第一三共已迭代到第三代ADC产品,日本第一三共的DS-8201在乳腺癌适应症上表现出了强劲的疗效,阿斯利康用高达60亿美元买其的商业授权。荣昌生物的RC48为第二代ADC,国际化竞争力十分有限。

但荣昌生物的RC48和百奥泰8001,最后却是截然不同的两个结局,核心原因在于CMO和各自带领的临床研究团队。

RC48在乳腺癌主要重磅领域没优势,刁钻的切入到细分的小分型领域,成功的在HER2阳性胃癌和HER2阳性尿路上皮癌占住了坑位。而百奥泰最终因死扛乳腺癌而陷入了失败的泥潭。

以尿路上皮癌为例,该类癌症发生转移或不能手术切除时一线治疗方法是含铂类药物的化疗方案,一段时间后化疗敏感性下降需要展开新的治疗方法,国际上先后批准了几个抗PD-1/PD-L1抗体药物用作二线治疗,但整体缓解率仅20%左右,疗效并不显著。而荣昌生物RC48的II期临床结果显示:客观缓解率达到51.2%,疾病控制率高达90.7%。(目前尿路上皮癌的Her2-ADC项目仅有2个,一个是RC48,另外一个则是DS-8201),竞争格局良好。

两者对比之下,荣昌生物何如意博士价值就凸显出来了。

何如意博士(右二、荣昌生物首席医学管),拥有17年的美国FDA临床审批官的经验,在IND/DNA方面经验丰富。2018年10月起担任国投招商投资管理有限公司的医药健康首席科学家。自2016年7月至2018年10月,为NMPA药品审评中心的首席科学家。

之所以近年越来越多药企顶薪招募CMO,一句“行话”道破天机:差劲的CMO可能会将好项目“做坏”,而优秀的CMO则可能将不太好的项目至少做到“非劣”效果。

举个最经典的例子,在争夺非小细胞肺癌一线治疗的经典天王山之战中,K药凭借KEYNOTE-024关键III期研究逆袭,O药却在CheckMate-026研究中败北。有人事后分析原因,认为K药在临床试验设计上通过PD-L1这一分子标记物的表达水平筛选了最佳患者,是其取胜的主要原因之一。这一战奠定了K药全球王者的地位,除了药物本身,也是CMO领导下的医学团队的功力比拼。

说到最后,其实是“人的价值”,创新药是以研发为导向的人才密集型产业,人对于公司显然是最核心的资产。好的领导团队能使企业迸发出超乎想象的核心竞争力,这也是为什么如再鼎医药的杜莹博士、加科思的王印祥博士等能够有成群的机构给与支持,荣昌生物拥有“房健民+何如意”等顶配组合,获得市场溢价不难理解。

三、其他管线的布局

荣昌生物成立以来,已经形成了融合蛋白平台、抗体-药物偶联物(ADC)平台和双功能抗体平台等药物开发平台,开发出了RC28、RC48等已经上市或即将上市的重磅品种。

除RC28、RC48之外,我们再来看看两个荣昌生物已经进入临床的品种:

●RC28:眼底新生血管疾病是全球中老年人群致盲的重要原因之一,目前市场主流使用眼底抗VEGF药物治疗,抗VEGF药物能有效抑制新生血管的形成并促进已有的新生血管消退,康弘药业的康帕西普则是主要的市场参与品品种,但只能“治标”。

荣昌的RC28是潜在“康帕西普的升级版”,VEGF和FGF这两种生长因子是血管生成的关键途径调节因子,RC28是双靶点作用,可以阻断VEGF和FGF家族中的血管生成因子,从而有效减缓新生血管的生长,最终减缓疾病进展。目前处于临床一期,展现了良好的安全性。

●RC108:RC108是靶向c-MET的抗体偶联药物,也是公司自主研发、第三款进入临床研究的ADC。

c-Met是一种特征明确的致癌基因,与多种癌的发生和转移密切相关。研究表明,许多肿瘤病人在其肿瘤的发生和转移过程中均有c-Met过度表达和基因扩增。c-Met已成为继EGFR、ALK之后非小细胞肺癌(NSCLC)的又一重要分子治疗靶点。

针对该靶点,国外进展最快的是艾伯维开发的ABBV-399,正在进行非小细胞肺癌的2期临床试验。另外,国内恒瑞医药的SHR-A1403已在中国和美国获批临床研究,正在我国开展治疗晚期实体瘤患者的1期临床研究。

总结:我们在前文《创新药企的投资选择:去最好的夜店,泡最靓的妞!》中提到,创新药企的投资关注的重点,无非是“人、管线、机构”,前两点无疑是重中之重,荣昌的管线本已站在舞台中央的聚光灯下,公司如何兑现市场预期和源源不断的提出新管线Idea,成为了唯一的问题。

作为新生代最有望成为BigParma的Biotech,荣昌生物能够上千亿市值,或许不是戏言,而是一句需要时间的大实话。

来源:瞪羚社

声明:本文系药方舟转载内容,版权归原作者所有,转载目的在于传递更多信息,并不代表本平台观点。如涉及作品内容、版权和其它问题,请与本网站留言联系,我们将在第一时间删除内容!